Une intervention américaine en dollar sur le marché des changes est-elle envisageable ?

- Philippe Lhermie

- 15 août 2018

- 10 min de lecture

Le marché ne s’en préoccupe pas encore actuellement, mais, aidé de mon expérience acquise dans la salle de marché d’une banque (j’étais bien placé pour le sujet) et aussi de la recherche des banques qui ont commencé à publier des études sur le sujet., je vous livre quelques réflexions sur le sujet.

Le cours officiel du USD/CNY était encore en hausse la nuit dernière, à 6,8856, soit un yuan le plus faible depuis mai 2017. Mais, la glissade du yuan a commencé lorsque les hostilités entre l’Amérique et la Chine ont vraiment démarré, en mai dernier.

Et cela agace LE Donald, pour preuve ? Son tweet du 20 juillet dernier, dans lequel il mentionne que la force du dollar (une résultante de la manipulation du yuan et de l’euro, selon lui), est en train d’annuler toutes les mesures qu’il a mises en place, conformément à son slogan de campagne présidentielle « America Great Again » :

Ce jour-là, l’EUR/USD a grimpé de 40 pips sur l’annonce !

À la question « Une intervention américaine en dollar sur le marché des changes est-elle envisageable ? », je vous répondrai donc qu’elle devient évidemment probable, comparé aux presque deux décennies passées…

L’élément déclencheur serait que le dollar continue sa hausse et c’est le cas actuellement… Car on l’a bien vu, le Président Américain n’a pas hésité à dénoncer les accords de Paris, de l’Alena, Transpacifique, etc… et à remettre en cause plein d’institutions supranationales, comme l’OTAN, le FMI… dans un seul but « America First ».

Voyons d’abord, un peu d’histoire sur les dernières interventions de change américaines…

Les États-Unis en ont abusé dans le passé, mais leurs interventions sur les changes ont été rares à partir de la fin des années 2000, d’une part, parce que les interventions passées avaient montré que leur efficacité n’était pas garantie sur le long terme et d’autre part, parce que Greenspan avait persuadé l’Administration Clinton que les interventions détruisaient la crédibilité de la FED en ce qui concerne le maintien de son objectif d’inflation.

L’intervention « récente » qui a le plus marqué la mémoire des traders, c’est celle du 22 septembre 2000 :

À l’époque, l’euro n’arrêtait pas de baisser et, à la demande de Mr Duisenberg, le premier Gouverneur de la BCE, cinq banques centrales… (pas moins de cinq banques centrales !), à savoir la BCE, la FED, la Banque du Japon (BOJ), la Banque d’Angleterre (BOE) et la Banque du Canada (BOC), sont intervenues de façon concertée, pour soutenir la monnaie unique. Et dans les 2 jours qui suivirent, l’EUR/USD gagna plus de 5% (0,8568 à 0,9022) !

Pour autant, cela n’a pas empêché la monnaie unique d’atteindre ensuite un plus bas contre le dollar à…. 0,8225, le 26 octobre 2000, avant de remonter durablement et définitivement.

Pour sa part, la FED avait alors acheté 1,5 milliard d’euros lors de cette intervention.

Et enfin, la toute dernière fois que la Fed est intervenue, c’est en mars 2011, pour faire baisser le yen après le Tsunami qui a inondé la centrale nucléaire de Fukushima, au Japon. Lors de cette intervention, elle avait acheté l’USD/JPY pour 1 milliard de dollars.

Qui décide d’une intervention ?

En général, (car aucune structure officielle d’un pays donné, ne fonctionne jamais exactement de la même façon qu’une autre structure de même mission dans un autre pays), c’est le ministre des finances qui est responsable des interventions de change et elles sont en pratique, exécutées par la banque centrale du pays en question.

Dans cette assertion, on pressent déjà qu’il existe une différence entre l’Europe et les États-Unis, puisque ces derniers ont un gouvernement fédéral, et partant, un secrétaire au Trésor (l’équivalent américain d’un ministre des finances), tandis qu’il n’existe pas de ministre des finances européen, mais tout au plus, un organe informel, réunissant régulièrement les ministres des finances des états membres de la Zone euro, qu’est l’Eurogroupe.

Du côté des États-Unis, c’est donc le Trésor qui a la responsabilité de gérer le cours de change du dollar, selon le « Gold Reserve Act of 1934 ».

L’autre entité d’un pays qui peut décider d’intervenir sur le marché des changes, c’est la banque centrale. Cela se fait en consultation avec le Trésor ou non, la banque centrale est forcée (par le Trésor) d’intervenir ou non, ou en toute indépendance, suivant le pays.

Toutefois, parlant de la Fed et de la BCE, je vous rappelle que pour autant, cela ne fait pas partie de leur mandat qui leur a été attribué respectivement par le « Federal reserve Act of 1913 » et l’ « Article 127 du Traité sur le fonctionnement de l’Union Européenne ». Ce qui signifie que contrairement à certaines banques centrales, comme la Banque Centrale Russe (CBR) par exemple, les interventions sont de facto rares car elles ne font pas partie de leurs activités habituelles et doivent être justifiées par des événements exceptionnels.

Au final, pour résumer, concernant les États-Unis, c’est le Trésor pour lequel le Congrès a donné les pleins pouvoirs, qui diligentera toute intervention sur le marché des changes, tandis que pour l’Europe, ce sera la BCE.

Examinons maintenant comment une intervention sur le marché des changes pour affaiblir le dollar se passerait-elle ?

L’Administration Trump, via le Secrétaire au Trésor, Mr Mnuchin, peut donc déclencher une intervention. Pour cela, le Trésor dispose d’un fond Adhoc de stabilisation des changes (« Exchange Stabilization Fund »). L’utilisation de ce fond, contrairement aux autres comptes du Trésor, ne nécessite pas l’approbation du Congrès, ce qui signifie qu’une intervention peut être exécutée très rapidement.

L’ESF se compose de 22 milliards $ d’actifs liquides et 51 milliards $ de SDR **. De plus, l’ESF détient aussi 21 milliards $ libellés en euro et en yens qui peuvent être changés en dollars synthétiques via des swaps de 12 mois avec la FED.

Ce procédé s’appelle le « Warehousing », mais actuellement, la FED n’est autorisée à exécuter ces swaps qu’à hauteur de 5 milliards $.

Au total, le Trésor pourrait donc mobiliser près de 100 milliards $ pour intervenir (dont 73 milliards $ rapidement), sans requérir une autorisation du Congrès américain.

Quid d’une intervention de la FED ?

En pratique, les interventions sont décidées de concert entre le Trésor et la FED, mais cela n’a pas toujours été le cas, comme on va le voir ci-après. Il existe une convention non écrite entre les deux administrations pour intervenir à 50/50, chacune à l’aide de leur portefeuille respectif. Mais, détail important : celles-ci ne sont pas juridiquement obligées.

Pour intervenir à partir de ses fonds propres, la FED utilisera son compte SOMA (« System Open Market Account ») qui contient des dollars issus des opérations quotidiennes d’open market.

Quand la FED intervient, c’est en pratique la salle de marché de la Federal Reserve de New York qui exécute les opérations sur les 2 comptes (Celui du Trésor et le sien) disponibles à cet effet. Elle agit alors comme Agent et comme Teneur de compte pour le Trésor.

Comment réagirait la FED à une intervention des changes par le Trésor ?

Une vente de dollar dans le cadre d’une intervention (quelle soit initiée par le Trésor ou la Fed elle-même) équivaudrait à un nouveau Quantitative Easing (QE), puisque vendre des dollars reviendrait à donner des dollars à des contreparties et donc à augmenter la masse monétaire en circulation.

On comprend aisément que cela ne serait pas du goût de la FED qui au contraire, est en train de réduire la taille son bilan.

De plus, une baisse du dollar impliquerait à moyen terme, une augmentation de l’inflation importée aux États-Unis, et par conséquent, une contrainte pour la FED d’être encore plus agressive sur sa politique monétaire avec plus de hausses des taux directeurs… Ce qui ferait à nouveau remonter le dollar dans un deuxième temps 😊

Que peut faire la FED ?

Déjà, elle peut « stériliser » l’intervention du Trésor, avec ou sans l’accord de celui-ci d’ailleurs. C’est-à-dire qu’elle va vendre des titres (des obligations du Trésor) pour recevoir des dollars pour un montant équivalent au montant de l’intervention de change afin d’éliminer l’ « Effet QE » indésirable. Le but étant d’annuler l’augmentation de la masse monétaire en dollar qui résulterait d’une intervention.

Sauf que, du coup, elle va faire monter les taux d’intérêt du marché obligataire, ce qui ne manquera pas d’intéresser des investisseurs attirés par des rendements plus attractifs. Et donc… faire remonter le dollar dans un deuxième temps 😊

Pour éviter cela, certaines banques commerciales estiment qu’il faudrait que l’intervention soit non stérilisée. Ce qui reviendrait à annihiler la politique monétaire de la FED.

De même, lorsque la FED va puiser les dollars dans son compte SOMA pour sa part de l’intervention, elle va d’abord être obligée de vendre les titres qui constituent ce portefeuille. Or ceux-ci sont principalement des obligations du Trésor américain et l’on va … se retrouver dans la même situation : donc hausse des taux d’intérêt du marché obligataire, etc… 😊

Mais, la FED peut même boycotter les interventions de change du Trésor ! C’est arrivé en 1989, elle a alors arrêté d’intervenir conjointement. Puis, en 1990, les frictions avec le Trésor étaient telles que le FOMC avait même envisagé de refuser d’effectuer le Warehousing. Alan Greenspan, qui était alors le Gouverneur de la FED, avait recommandé que seule la FED puisse décider et diriger les interventions.

Pire, en 1992, Greenspan avait même suggéré que la FED pouvait contrer directement les interventions du Trésor : « Je pense qu’on pourrait trouver dans cette ville, un juriste qui nous dirait que nous pouvons acheter des Deutsche Mark alors que le Trésor est en train de les vendre ».

Plus tard, en 2000, Greenspan avait fait la remarque suivante : « Nous pouvons agir comme agent [NDLR : d’exécution] pour le Trésor, mais nous n’avons pas l’obligation d’intervenir à partir du compte de la FED, si dans notre jugement, l’intervention n’est pas justifiée ».

L’événement est rare, mais d’importance car on comprend bien qu’à partir du moment où les interventions du Trésor vont à l’encontre de la politique monétaire de la FED et qu’elle est obligée de s’exécuter, c’est indirectement son indépendance qui est menacée. Et actuellement, la FED pourrait très bien se retrouver à nouveau dans cette situation.

Pour preuve, la veille du Tweet du Donald que je vous ai affiché ci-avant, la chaîne CNBC avait révélé des extraits d’un interview avec le Président indiquant que ce dernier aurait déclaré « Je ne suis pas content avec les taux d’intérêt qui montent chez la FED. Un dollar fort met les États-Unis en position de désavantage ».

Cette information a fait grimper l’EUR/USD instantanément de 46 pips.

Voir la formation Particulière Forex Coaching

Est-ce que la FED s’opposerait (ou tout du moins, ne se joindrait pas) à une intervention de change par le Trésor ?

L’actif au bilan de la FED s’élève à 4 250 milliards $. Une intervention non stérilisée, à hauteur de 200 milliards $ représenterait donc une augmentation de 4,7% du bilan et partant, une augmentation de la masse monétaire encore plus négligeable.

En fait, paradoxalement, on peut penser qu’une intervention stérilisée serait plus néfaste en ce sens que, comme expliqué plus haut, elle déclencherait auprès des investisseurs, un signal de hausse de la courbe des taux d’intérêt des US Treasuries (qui serait probablement temporaire).

Par conséquent, il semble plus probable que la FED, s’exécute et suive le Trésor en intervenant elle aussi, avec les dollars de son compte SOMA, car le risque de se brouiller avec le Trésor serait plus gênant, politiquement parlant, que l’effet perturbateur limité sur la masse monétaire.

En effet, pour faire disparaître ces 200 milliards $ supplémentaires, il lui suffira d’augmenter un peu plus le plafond de non-réinvestissement des obligations arrivées à échéance, actuellement à 40 milliards $ /mois, dans le cadre de sa réduction du QE : soit, une bouchée de pain…

Quels montants faudrait-il engager pour une intervention de change efficace ?

Au regard des montants utilisés lors des interventions passées, on peut penser, a priori, que 100 milliards $, c’est plus qu’amplement suffisant pour avoir un impact significatif sur le dollar, au moins temporairement.

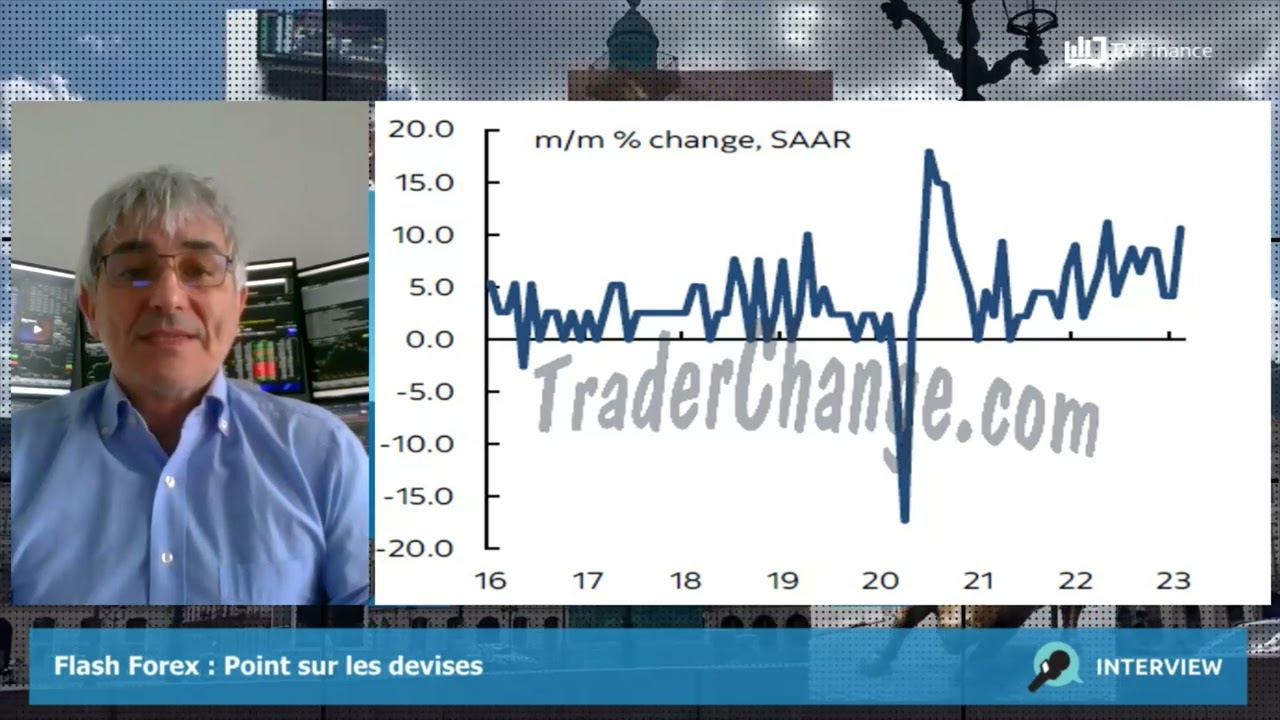

Sauf qu’il ne faut pas oublier que les volumes sur les marchés des changes en septembre 2000, par exemple, étaient 5 fois plus faibles.

Deux conditions sont impératives pour une intervention réussie :

La surprise pour déclencher de nombreux stoploss et éviter que certains acteurs soient pré-positionnés ;

Et surtout, le bien-fondé de l’intervention, car si les acteurs de marché ne croient pas en son utilité face à une tendance structurelle lourde, ils vont tous (Hedge Funds et Asset Managers) se mettre en face et les réserves de change pour intervenir peuvent s’évaporer très vite, pour finalement, obtenir un effet nul quelques semaines après.

Plus les interventions sont répétées, moins elles ont d’effet. Ainsi, la Banque Centrale russe (CBR) a vu ses réserves de change fondre de plus de 200 milliards $ en l’espace de 6 mois, après la faillite de Lehman en 2008. Sachant qu’elles ne sont pas illimitées : pour information, la CBR détenait juste avant 596 milliards $.

Plus récemment, c’est la Banque Nationale Suisse (BNS) qui a mis en place son floor EUR/CHF à 1,2000, pour empêcher le franc suisse de se renchérir. Elle a fini par lâcher, ne pouvant endiguer les afflux massifs et persistants d’achat de francs suisse et possède maintenant un bilan hypertrophié qui peut lui exploser à la figure à tout moment.

Et s’il fallait intervenir de façon répétée ?

Étant donné les montants en jeu sur le dollar (je vous rappelle que le dollar est dans 83% des échanges entre devises dans le monde), il est possible que le trésor de guerre américain de 200 milliards $ pour une intervention (100 milliards $ du Trésor et 100 milliards $ de la FED) s’avère insuffisant pour un effet durable.

Dans ce cas, l’Administration Trump devrait demander l’autorisation du Congrès pour utiliser des fonds supplémentaires, ce qui impliquerait dans tous les cas (accord ou non), une lenteur préjudiciable.

Donc une guerre des changes ?

Avant toute intervention physique, il est évident qu’elle serait d’abord verbale, ou plutôt via le moyen d’expression favori du Donald : les tweets ! Et comme ce moyen ne coûte rien au Trésor américain, ce genre d’intervention est, de facto, très probable. Sauf que, s’il en abuse trop souvent avant une intervention réelle, celle-ci aura moins d’effet.

Aussi, une intervention américaine unilatérale violerait les accords du G20 visant à prévenir toute forme de manipulation d’une devise. Ce qui impliquerait que certains pays essaieraient d’être moins dépendants du dollar.

Et n’oublions pas non plus que la Chine, elle aussi, pourrait répondre par une intervention de change musclée, du Tac au tac, comme elle le fait actuellement avec les droits de douane.

D’ailleurs, en août 2015, elle n’a pas hésité à dévaluer sa monnaie de -1,87%, puis -1,67% en l’espace de deux jours.

D’autant plus que la Chine détient, à elle seule, 1 183 milliards $ d’obligations du Trésor américain, soit 20% de la dette totale détenue par les étrangers. Ce qui veut dire qu’en plus de voir pénalisé son commerce extérieur, une baisse du dollar génèrerait des pertes sur les réserves de changes de la PBOC, ce qui ne serait pas du tout apprécié par la Cité Interdite…

Or, la dette du Trésor est probablement, le futur talon d’Achille des États-Unis…

Pour preuve le montant record de 488 milliards $ d'émissions obligataires par le Trésor au premier trimestre 2018 (montant le plus fort depuis 2010), qui pour l'instant, a été reçue avec une "demande modérée" par les investisseurs.

Mais, à court terme, il est fort à parier qu’une guerre des changes générerait des achats massifs de dollar qui reste une monnaie refuge, entre autres parce que c’est devise la plus liquide au monde.

Au final, vous l'avez compris, c'est le Donald qui risque de perdre gros dans une guerre des changes...

Voir la formation Particulière Forex Coaching

** SDR (Special Drawing Rights) :

Droits de Tirage Spéciaux. C’est une monnaie synthétique détenue par toutes banques centrales membres du FMI dans leurs comptes auprès du FMI. Le SDR est un basket de monnaie comprenant le yuan, l’euro, le yen, la livre sterling et le dollar américain :

Commentaires